覚えておきたい! 保険見直しの3つのポイント

新型コロナウイルスの影響もあって、「自分が病気になったときや、失業したときのことを真剣に考えるようになった」という方も多いのではないでしょうか。そして、そんな時に思い浮かぶのが保険のこと。テレビで保険のCMが流れるのを見て、「何でもいいから入らなきゃ!」と焦りを感じた人や、追加で保険を契約したという人もいるかもしれませんね。しかし、保険は「たくさん入っておけば安心」というものではないのでご注意を。病気やけがのときでも、公的保険制度や貯蓄で対応できるケースはたくさんありますし、不要な保険に入ってしまうと、無駄なお金を支払い続けることになりかねません。そこで今回は、書籍『1日5分でお金持ち 誰でもできる、お金の超基本大全』から、保険を見直す3つのポイントをご紹介します。

見直しポイント① 保険はライフステージの変化に合わせて見直そう

みなさんのなかに「生命保険には入っているけど、見直しはせずにほったらかし」という人はいませんか? もしそうだとしたら、もらえる保険料が十分な額でなくなっていたり、必要のない保障にお金を支払っていたりする可能性があります! ライフステージや家庭環境、社会状況などが変化すれば、必要な保障も変化するもの。だからこそ、保険の内容は、定期的に見直すべきなのです。具体的には、次のようなタイミングで見直すのがおすすめです。

(1)就職したとき

学生のうちは「親が自分の保険料を負担してくれていた」という人が多いのではないでしょうか。しかし、就職が決まって親の扶養からはずれると、「社会保険は当然として、民間保険の保険料も自分で支払おう」と考える人が増えてきます。では、この時期にはどんな保険を選べばいいのでしょう。この時点では多くの人が独身で、扶養する家族もいないと思いますので、死亡保険や医療保険などは不要です。入るとすれば、がん保険など万が一の時に支出が多くなるものだけで十分でしょう。

(2)子どもが生まれたとき

結婚して家族ができたら、自分の死亡後の生活費を補う定期保険や収入保障保険などへの加入を考えましょう。さらに、子どもが生まれると親としての責任も出てきます。もし、貯蓄が少ない状況であれば、「もしものとき」に家族が困ることのないように、掛け捨ての保険を選んで保障をつけておくといいでしょう。

(3)住宅を購入したとき

住宅ローンを利用する際は、通常、団体信用生命保険(以下、団信)という保険に加入することになります。団信というのは、被保険者が住宅ローン返済中に亡くなった場合に、保険金で住宅ローンの残額が返済される制度のこと。これに加入することによって、遺族はそれまでと同じ家に負担なく住み続けることができるわけです。

近年は、がんや三大疾病、八大疾病など、所定の病気になった場合に保険金が受け取れる、幅広い保障の団信もあるので、がん保険や医療保険に加入している方は、積極的に見直すといいでしょう。ただし、保障の幅を広げると保険料も値上がりするので、「団信でどこまで保障されるか」の確認はきちんとしておきましょう。

(4)子どもが独立・就職したとき

子どもが無事独立したら、家族の生活を守るための保障がいらなくなるため、夫婦の死亡保障の金額は減らせます。正直なところ、貯蓄が十分にあれば死亡保障はなくてもいいほど。むしろ、節約できた保険料をiDeCoやつみたてNISAなどの資産運用にまわして、老後資金の上乗せを目指すのがおすすめです。

(5)退職したとき

退職すると収入が減るので、家計の見直しと同時に保険の見直しも行いましょう。ここでも、貯蓄や退職金などで必要なお金がまかなえそうなら保険は不要です。ただし、どちらかが亡くなることで生活費や医療費が足りなくなる場合には、その不足を補う分だけ加入しておくのが良いでしょう。

なお、「契約している保険の保障内容が、必要になる金額と比べて多すぎる」ようであれば、保障額を減らすことで保険料を安くすることができます。逆に、必要な金額より少ない場合は、保障額を増やしたり、特約を追加したりして、十分な保障が得られるように見直していきましょう。また、保険料を安くしたいという場合は、掛け捨て型の保険・ネットの保険・共済保険などに乗り換えると、保険料を圧縮できる場合があります。

見直しポイント② 貯蓄と公的制度を活用しよう

「もしものとき」を考えると、やはり保険に入っておいた方が安心ですよね。でも、病気やけがの時に頼れるのは、保険だけではありません。ここでは、「もしものとき」に公的保険制度や貯蓄を活用する方法について紹介していきます。

(1)病気で働けなくなったとき

現在、元気に働いていたとしても、病気やけがで働けなくなることが「絶対にない」とは言えません。そんなときのために、ぜひ知っておきたいのが公的保険制度による保障です。

たとえば、病気休業中に被保険者とその家族の生活を保障するために設けられた傷病手当金もその一例。これは、被保険者が病気やけがのために会社を休み、事業主から十分な報酬が受けられない場合に支給されるもので、うつ病のような精神疾患も対象になっています。また、休業補償給付を利用すれば、毎月の賃金の80%を受け取ることもできます。

民間の保険にも、病気やけがの際に保険金が受け取れる「医療保険」がありますが、公的保険制度の加入者が医療費を支払う際の自己負担は3割が基本。また、治療費が高額になっても高額療養費制度(1カ月の医療費の合計額が所定の上限額を超えた場合、超過分が還付される制度)があるため、経済的負担はそれほどでもありません。そのため、民間の保険ではなく、貯蓄で病気やけがに備えるのもひとつの方法といえるでしょう。

(2)介護が必要になったとき

介護保険は、介護を社会全体で支え合うことを目的とした公的保険制度で、40歳になるとすべての人が加入します。保育士の場合は、加入する健康保険の料金と一緒に給与から天引きされ、受けられる主なサービスには次のものがあります。

・居宅サービス

訪問介護・生活援助(掃除・洗濯・買い物・調理など)・身体介護(入浴・排せつなど)・訪問リハビリテーション

・施設サービス

介護老人保健施設や特別養老老人ホームなどでの生活支援・医療ケア

・地域密着型サービス

地域住民と交流しながら受ける介護サービス

民間保険を使って、介護保険の給付限度額を超えた分に備えることもできますが、保険で補うほど高額になるケースは少ないので不要でしょう。

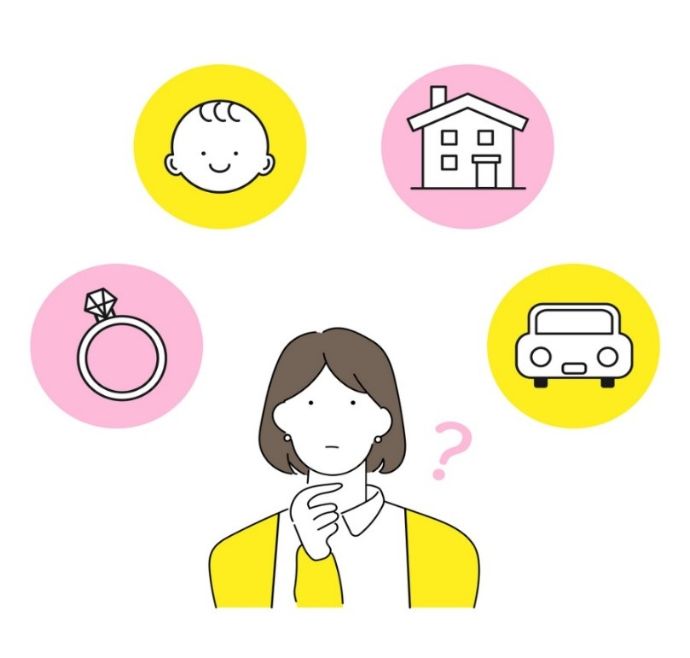

見直しポイント③ 本当に必要な保険に絞ろう

保険は長期間にわたって契約するのが一般的で、年間38万2千円の保険料でも、30年間支払えば1,146万円、40年なら1,528万円にもなります。つまり、月に3万円程度の金額であっても、積もり積もって結構な金額になっていくのです。

先に述べたように、「万が一のことがあったら大変だから」と必要以上に加入したり、「なんだかよくわからないけどとりあえず」と意味もなく加入したりして、そのままにしている方も少なくありませんが、そのやり方は絶対に見直すべき。本来なら貯蓄に回せるはずのお金が保険料に消えてしまったりして、いつまでたってもお金が貯まりませんよ。

保険で大切なのは、「もしものときにお金で困ることに備える」こと。今、本当に自分に必要な保険は何か考え、定期的に見直して、しっかりと将来に備えましょう。

著者名:頼藤太希

発行元:クロスメディア・パブリッシング

発売元:インプレス